اندازه گیری عملکرد بلند مدت

پس از فراز و نشیب شدید بازارهای مالی در طول دهه گذشته، هیئت مدیره، مدیران ارشد و سرمایه گذاران در حال بازنگری در نحوه تعریف و ارزیابی عملکرد شرکت هستند. نتایج خوب حسابداری و افزایش قیمت سهام اشکالی ندارد، اما لزوماً نشان نمیدهند که آیا یک شرکت اساساً سالم است یا خیر، به این معنا که بتواند عملکرد فعلی خود را حفظ کند و در آینده کسبوکارهای سودآور ایجاد کند.

با این وجود، یک شرکت می تواند یک ارزیابی عملکرد جامع ایجاد کند که ارزشی را که ایجاد کرده است اندازه گیری کند و توانایی خود را برای ایجاد بیشتر تخمین بزند. به عنوان راهی برای قضاوت در مورد اینکه یک شرکت چقدر خوب عمل می کند، چنین ارزیابی بسیار برتر از هر معیار عملکرد واحدی است. همچنین میتواند به مدیریت کمک کند تا بین ایجاد ارزش کوتاهمدت و بلندمدت تعادل ایجاد کند و اعضای هیئتمدیره و سرمایهگذاران تعیین کنند که آیا سیاستهای مدیریت و قیمت سهام شرکت در جهت هدف هستند یا خیر.

تست تناسب اندام

از آنجایی که فقط رشد تاریخی و بازده سرمایه یک شرکت – نه عملکرد آتی آن – را می توان مستقیماً اندازه گیری کرد، پتانسیل رشد و بازده آتی باید استنباط شود. برای انجام این کار، لازم است معیارهایی ابداع شود که سلامت بلندمدت شرکتها را بسنجد و معیارهای عملکرد کوتاهمدت آنها را تکمیل کند. برای مثال، بیماری که به پزشک مراجعه میکند ممکن است احساس خوبی داشته باشد، اما کلسترول بالا میتواند همین حالا برای پیشگیری از بیماری قلبی اقدام لازم را انجام دهد. به طور مشابه، یک شرکت ممکن است رشد و بازده سرمایه قوی را نشان دهد، اما معیارهای سلامت برای تعیین اینکه آیا این عملکرد پایدار است یا خیر، مورد نیاز است.

جریان نقدی یک شرکت و در نهایت ارزش بازار آن از رشد بلندمدت درآمد و سود و بازده سرمایه سرمایه گذاری شده (ROIC) نسبت به هزینه سرمایه آن ناشی می شود. تجزیه و تحلیل جریان نقدی تنزیل شده (DCF)، بر اساس عملکرد پیش بینی شده، می تواند به شاخص های کلیدی عملکرد و سلامت مرتبط شود تا پیوند بین ارزش سهامداران، همانطور که توسط بازارهای سهام اندازه گیری می شود، و محرک های ارزش را نشان دهد (شکل 1). .

عواملی که باعث ایجاد ارزش در یک شرکت می شوند

با در نظر گرفتن این پیوندها، می توان اندازه گیری عملکرد را بر اساس سه دیدگاه مختلف سازماندهی کرد. ارزش اقتصادی که یک شرکت در طول تاریخ ایجاد کرده است را می توان از طریق صورت های مالی آن کشف کرد. این مجموعه از معیارها آنچه را که ما عملکرد یک شرکت می نامیم اندازه گیری می کند. معیارها همچنین میتوانند توانایی یک شرکت را برای ایجاد ارزش اقتصادی در آینده و خطراتی که ممکن است مانع از انجام این کار شوند را بسنجند. این معیارها آنچه را که ما سلامت شرکت می نامیم ارزیابی می کنند.

مجموعه سوم از معیارها، عملکرد بازار سرمایه شرکت را ارزیابی می کند، از جمله انتظارات در نظر گرفته شده در قیمت سهام و نحوه تغییر آنها، و همچنین مقایسه بین ارزش گذاری بازار یک شرکت و ارزش گذاری آن بر اساس برنامه های تجاری آن. درک عملکرد و سلامت آن زمینه را برای توسعه این ارزیابی دقیق از عملکرد قیمت سهام آن فراهم می کند.

در استفاده از تمام این معیارها، درک تأثیر عوامل خارج از کنترل مدیریت مهم است: به عنوان مثال، مورد یک شرکت نفتی که بهبود سودآوری آن ناشی از افزایش قیمت نفت به جای تکنیکهای اکتشاف بهتر است، یا بانکی که قیمت سهام آن به وجود میآید را در نظر بگیرید. به دلیل تغییر نرخ ها، نه افزایش بازده، افزایش می یابد. برای استفاده از هر معیاری که عملکرد یک شرکت را ارزیابی می کند، باید تأثیر این عوامل را از بین ببرید.

عملکرد: ارزش ارائه شده

ارزیابی عملکرد مالی تاریخی یک شرکت به نظر ساده است، اما حتی این معیارها نیز ذهنی هستند. حسابداران و مدیران تصمیم میگیرند که چه زمانی درآمدها و هزینهها را ثبت کنند، و انگیزههای شخصی میتواند این قضاوت را رنگآمیزی کند—مثلاً ممکن است رئیس بخواهد فصل جاری خوب به نظر برسد.

برخی از روشهای اندازهگیری عملکرد مالی یک شرکت بهتر از سایر روشها هستند. معیارها، مانند ROIC، سود اقتصادی،1 و رشد، که می تواند مستقیماً با ایجاد ارزش مرتبط باشد، از معیارهای حسابداری سنتی مانند EPS معنادارتر است. اگرچه شرکتهای در حال رشدی که ROIC بیشتر از هزینه سرمایهشان به دست میآورند، رشد EPS جذابی ایجاد میکنند، اما عکس آن درست نیست: رشد EPS میتواند ناشی از سرمایهگذاری سنگین یا تغییرات در ساختار مالی باشد که ارزش ایجاد نمیکند. در واقع، شرکتها میتوانند به راحتی EPS را دستکاری کنند، مثلاً با خرید مجدد سهام یا انجام خرید.

محرک های واقعی ارزش – رشد و ROIC – مکان بهتری برای شروع اندازه گیری عملکرد یک شرکت هستند. به طور خاص، ROIC آن با هزینه سرمایه خود و با ROIC همتایان خود چگونه مقایسه می شود؟ آیا ROIC آن در حال افزایش یا کاهش بوده است؟ این شرکت چقدر سریع رشد کرده است، بطور مطلق و نسبت به همتایان خود؟ آیا رشد آن شتاب می گیرد یا کند می شود؟

میانگین ROIC Home Depot از سال 1999 تا 2003 15.6 درصد بود که بالاتر از 9.2 درصد هزینه سرمایه آن در آن دوره و بالاترین در میان خرده فروشان بزرگ ایالات متحده بود. از سال 1999 تا 2003، درآمد آن به طور متوسط سالانه 16.5 درصد افزایش یافت که در بالاترین حد برای چنین شرکت هایی قرار داشت. این عملکرد برای چیزی که قبلاً یکی از بزرگترین خرده فروشان ایالات متحده بود استثنایی بود.

با این حال، یکی از معایب ROIC و رشد این است که هیچ یک از این دو بزرگی ارزش ایجاد شده را در بر نمی گیرد، بنابراین یک شرکت کوچک یا واحد تجاری با ROIC 30 درصد موفق تر از یک شرکت بزرگ با بازدهی 20 درصدی به نظر می رسد. ما از سود اقتصادی برای تبدیل ROIC به یک متریک دلار استفاده می کنیم تا بتوانیم اندازه ارزش ایجاد شده را در مقایسه با شرکت های دیگر بگنجانیم.

با تعدیل اندازه، سود اقتصادی ارزیابی بهتری از ایجاد ارزش نسبت به معیارهای مبتنی بر ROIC و رشد ارائه میکند. شکل 2 سود اقتصادی خرده فروشان بزرگ را نشان می دهد. Home Depot – دومین پس از وال مارت – 7.1 میلیارد دلار سود اقتصادی در طول پنج سال تا سال 2003 به ارمغان آورد. از این زاویه، آن و وال مارت یک طبقه خاص را تشکیل می دهند. اگرچه سایر پرطرفدارها مانند Best Buy نیز ROIC و رشد بهتری دارند، اما بسیار کوچکتر هستند.

سلامت: محدوده ایجاد ارزش اضافی

معیارهای سلامت با ارائه نگاهی اجمالی به آینده، معیارهای عملکرد تاریخی را تکمیل می کنند. برای مثال، مهم است که بدانیم آیا یک شرکت محصولات، افراد و فرآیندهایی برای ادامه خلق ارزش دارد یا خیر. ارزیابی ریسکهایی که یک شرکت با آن مواجه است و روشهای موجود برای کاهش آنها یکی از ابعاد مهم تمام تلاشها برای سنجش سلامت است.

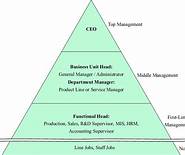

برای شناسایی معیارهای کلیدی سلامت یک شرکت، با یک درخت خلق ارزش شروع می کنیم که ارتباط بین ارزش ذاتی یک شرکت و دسته بندی های عمومی معیارهای سلامت را نشان می دهد: عوامل کوتاه مدت، میان مدت و بلندمدت که بلندمدت یک شرکت را تعیین می کنند. رشد و ROIC (شکل 3، در گسترش بعدی). این رویکرد برخی از عناصر را با “کارت امتیازی متوازن” به اشتراک میگذارد – که در مقاله مروری کسبوکار هاروارد در سال 1992 رایج شد.2 توسط رابرت کاپلان و دیوید نورتون – فرض آنها این بود که عملکرد مالی تنها یک جنبه از عملکرد کل است. کاپلان و نورتون به سه دیدگاه به همان اندازه مهم اشاره کردند: رضایت مشتری، فرآیندهای داخلی کسب و کار، و یادگیری و رشد.

مفهوم ما از معیارهای سلامت شبیه “اقدامات غیرمالی” کاپلان و نورتون است، اما ما در این باور که شرکتها باید معیارهای خود را متناسب با صنایع و استراتژیهای خاص خود توسعه دهند، تفاوت داریم. این معیارها باید بر اساس تجزیه و تحلیل دقیق باشد و تا حد امکان به صراحت با ایجاد ارزش ذاتی مرتبط باشد: به عنوان مثال، نوآوری محصول در برخی صنایع مهم است، در حالی که در برخی دیگر، روابط دولتی، کنترل های دقیق هزینه، و خدمات مشتری اهمیت بیشتری دارند.

هر شرکتی معیارهای سلامت خاص خود را خواهد داشت، اما هشت دسته بندی عمومی در شکل 3 می تواند اطمینان حاصل کند که به طور سیستماتیک همه موارد مهم را بررسی می کند.نمایش 3

معیارهای کوتاه مدت

سنجههای کوتاهمدت عواملی را بررسی میکنند که زیربنای عملکرد تاریخی هستند و کمک میکنند نشان دهند که آیا رشد و ROIC میتواند در یک سطح معین حفظ شود یا احتمالاً افزایش یا کاهش خواهد یافت. این معیارها ممکن است شامل هزینههای هر واحد (برای یک شرکت تولیدی) یا رشد فروش در همان فروشگاه (برای یک خردهفروش) باشد. آنها به سه دسته تقسیم می شوند:

- معیارهای بهره وری فروش عوامل زیربنایی رشد فروش اخیر را بررسی می کند. برای خردهفروشان، این معیارها شامل سهم بازار، توانایی خردهفروش برای دریافت قیمتهای بالاتر نسبت به همتایان خود، سرعت باز شدن فروشگاهها و افزایش فروش در همان فروشگاه است.

- معیارهای بهره وری هزینه عملیاتی عوامل زیربنایی هزینه های واحد، مانند هزینه ساخت خودرو یا تحویل بسته را بررسی می کند. به عنوان مثال، UPS به دلیل ترسیم مسیرهای تحویل بهینه درایورهای خود برای افزایش بهره وری و توسعه استانداردهای تعریف شده در مورد نحوه تحویل بسته ها به خوبی شناخته شده است.

- معیارهای بهره وری سرمایه نشان می دهد که یک شرکت تا چه اندازه از سرمایه در گردش خود (موجودی، مطالبات و مطالبات پرداختنی) و دارایی، ماشین آلات و تجهیزات خود استفاده می کند. دل با ساخت محصولات سفارشی و در نتیجه به حداقل رساندن موجودی، انقلابی در تجارت کامپیوترهای شخصی ایجاد کرد. از آنجایی که شرکت آنها را بسیار پایین نگه می دارد و مطالبات کمی برای راه اندازی دارد، می تواند با سرمایه در گردش منفی فعالیت کند.

سلامت کوتاه مدت Home Depot در چندین جبهه قوی بود. از سال 1999 تا 2003 تعداد فروشگاه های خود را 13.4 درصد در سال افزایش داد در حالی که به طور همزمان فروش همان فروشگاه خود را 3.5 درصد در سال افزایش داد. ROIC آن به 18.2 درصد افزایش یافت، از 14.9 درصد، در طول مدت مشابه به لطف بهبود حاشیه، که عمدتاً ناشی از بهبود خرید و توسعه (با تولیدکنندگان) خطوط تولید انحصاری است.

معیارهای میان مدت

معیارهای میانمدت فراتر از عملکرد کوتاهمدت میروند و نشان میدهند که آیا یک شرکت میتواند رشد و ROIC خود را طی یک تا پنج سال آینده (یا بیشتر برای شرکتهایی با چرخه محصول طولانیتر، مانند داروسازی) حفظ و بهبود بخشد یا خیر. این معیارها به سه دسته تقسیم می شوند:

- معیارهای سلامت تجاری ، که نشان می دهد آیا یک شرکت می تواند رشد درآمد فعلی خود را حفظ یا بهبود بخشد، شامل معیارهای خط لوله محصول خود (استعداد و فناوری برای بازاریابی محصولات جدید در میان مدت)، قدرت برند (سرمایه گذاری در ساخت برند)، مقررات نظارتی است. ریسک و رضایت مشتری معیارهای سلامت تجاری میان مدت در صنعت بسیار متفاوت است. برای یک شرکت داروسازی، اولویت آشکار خط لوله محصول آن و ارتباط آن با دولت ها است – مشتری و تنظیم کننده اصلی. برای یک خرده فروش آنلاین، رضایت مشتری و قدرت برند ممکن است مهمترین ملاحظات باشد.

- معیارهای سلامت ساختار هزینه ، توانایی یک شرکت را در مقایسه با رقبای خود، برای مدیریت هزینه های خود طی سه تا پنج سال می سنجد. این معیارها ممکن است شامل ارزیابی برنامههایی مانند شش سیگما باشد، که شرکتهایی مانند جنرال الکتریک از آن برای کاهش مداوم هزینههای خود و حفظ مزیت هزینه نسبت به رقبای خود در اکثر مشاغل خود استفاده میکنند.

- معیارهای سلامت دارایی نشان می دهد که یک شرکت تا چه اندازه دارایی های خود را حفظ و توسعه می دهد. برای مثال برای یک هتل یا رستوران زنجیره ای، میانگین زمان بین بازسازی ممکن است محرک مهمی برای سلامتی باشد.

در تلاش برای رشد در طول دهه 1990، Home Depot به طور موقت سلامت میان مدت خود را که با خدمات مشتری و کیفیت فروشگاه هایش اندازه گیری می شود، از دست داد. با درک این مشکل، در سال 2001، شرکت شروع به سرمایهگذاری مجدد در مکانهای موجود خود کرد، با این هدف که آنها را برای مشتریان جذابتر کند، و دوباره بر خدمات مشتری متمرکز شود – برای مثال، با افزایش انگیزههای خود برای کارکنان. همچنین خدمات نصب و کلینیک های خود را انجام داد و میزهای فروش را به طور خاص برای مشتریان حرفه ای راه اندازی کرد. تداوم موفقیت به توانایی Home Depot برای رضایت مشتریان خود از طریق اندازه گیری و نظارت دقیق خدمات مشتری، ترافیک مشتری، و سن و شرایط فروشگاه بستگی دارد.

سلامت استراتژیک بلند مدت

معیارهای سلامت استراتژیک بلندمدت نشان دهنده توانایی یک شرکت برای حفظ فعالیت های عملیاتی فعلی خود و شناسایی و بهره برداری از حوزه های جدید رشد است. یک شرکت باید به طور دورهای تهدیداتی را ارزیابی و اندازهگیری کند – از جمله فناوریهای جدید، تغییرات در افکار عمومی و ترجیحات مشتریان و روشهای جدید خدمترسانی به آنها – که میتواند تجارت فعلی آن را جذابتر کند. در ارزیابی سلامت استراتژیک بلندمدت یک شرکت، گاهی اوقات تشخیص معیارهای خاص دشوار است، بنابراین نقاط عطف کیفی بیشتری مانند پیشرفت در انتخاب شرکا برای ادغام یا ورود به بازار مورد نیاز است.

در حالی که به نظر می رسد موقعیت پیشرو Home Depot در کسب و کار بهبود خانه در میان مدت مستحکم باشد، یک تهدید بلندمدت از وال مارت است که بسیاری از اقلام سریع مشابه مانند لامپ ها را به فروش می رساند. پایه هزینه وال مارت کمتر است زیرا کمک کمتری را در فروشگاه نسبت به Home Depot ارائه می دهد، بنابراین باید اطمینان حاصل شود که همکاران فروشگاه به جای روی محصولاتی که قیمت آنها اهمیت دارد، روی مناطق با حاشیه بالاتر که پشتیبانی حیاتی است (مانند لوله کشی) تمرکز می کند. کمک به مشتریان را شامل نمی شود.

علاوه بر محافظت در برابر تهدیدات، شرکت ها باید به طور مستمر مراقب فرصت های رشد جدید در جغرافیای جدید یا در صنایع مرتبط باشند. برای مثال، بسیاری از شرکتهای غربی آمادهسازی برای ارائه خدمات به بازارهای عظیم و با رشد سریع چین را آغاز کردهاند. افزودن خدمات جدید به Home Depot کمک کرد تا سود بیشتری از فروشگاههای موجود خود به دست آورد، اما در گسترش خارج از کشور و توسعه قالبهای فروشگاهی جدید کمتر موفق بوده است. تا سال 2003، تنها 7 درصد از درآمدهای آن از خارج از آمریکای شمالی به دست میآمد، و اگرچه قالبهای جدیدی مانند مرکز طراحی اکسپو خود را آزمایش کرده است، اما تا سال 2003 تنها 4 درصد از فروشگاههایش از آنها استفاده میکردند.

سلامت سازمانی

معیارهایی نیز برای تعیین اینکه آیا یک شرکت دارای افراد، مهارت ها و فرهنگ برای حفظ و بهبود عملکرد خود است یا خیر، مورد نیاز است. تشخیص سلامت سازمانی معمولاً مهارتها و قابلیتهای یک شرکت، توانایی آن در حفظ کارکنان و راضی نگه داشتن آنها، فرهنگ و ارزشهای آن، و عمق استعداد مدیریت آن را اندازهگیری میکند. باز هم، آنچه مهم است بسته به صنعت متفاوت است. شرکت های داروسازی به توانایی های علمی-نوآوری عمیق اما مدیران نسبتا کمی نیاز دارند. شرکت هایی که در خارج از کشور گسترش می یابند به افرادی نیاز دارند که بتوانند در کشورهای جدید کار کنند و با دولت های آنجا مذاکره کنند.

با توجه به رشد سریع و اندازه قابل توجه Home Depot، یکی از چالش های اصلی آن همچنان جذب و حفظ کارکنان ماهر با هزینه رقابتی است. هنگامی که کارگران پاره وقت کمهزینهتری را استخدام کرد که اغلب کمتر از همکاران فروشگاه سنتی آن میدانستند، مشتریان شروع به تعجب کردند که چه چیزی شرکت را خاص کرده است. حتی نگه داشتن مدیران فروشگاههایش نیز به مشکل تبدیل شد، زیرا تلاش برای کارآیی از طریق تمرکز، روحیه کارآفرینی اصلی آن را خفه کرده بود. برای مقابله با چالشهای بلندمدت، این شرکت شروع به ارائه برنامههای تشویقی برای مدیران کرد و کارکنان تمام وقت بیشتری را در فروشگاهها اضافه کرد – اقداماتی که به بهبود فروش در همان فروشگاه کمک میکند.3

عملکرد بازار سهام

آخرین مرحله در ارزیابی عملکرد یک شرکت، بررسی عملکرد قیمت سهام آن است. در یک دنیای ایده آل، ما فقط باید عملکرد بازار سهام یک شرکت را بررسی کنیم تا ببینیم چقدر خوب عمل می کند. اما عملکرد آن چیزی جز تفسیر آسان است.

رایج ترین رویکرد برای اندازه گیری عملکرد بازار سهام یک شرکت، محاسبه بازده کل آن به سهامداران (TRS) است که به عنوان افزایش قیمت سهام به اضافه بازده سود تقسیمی در طول زمان تعریف می شود. با این حال، این رویکرد دارای محدودیتهای شدیدی است، زیرا در دورههای کوتاه TRS تغییراتی را در انتظارات در مورد عملکرد آینده یک شرکت بیشتر از عملکرد و سلامت واقعی آن نشان میدهد. بنابراین، شرکتهایی که به طور مداوم استانداردهای عملکرد بالا را رعایت میکنند، ارائه TRS بالا برایشان سخت است: ممکن است بازار فکر کند که مدیریت کار برجستهای انجام میدهد، اما این باور قبلاً در قیمت سهام لحاظ شده است.

یکی از راههای درک مشکل از طریق قیاس با تردمیل است که سرعت آن نشاندهنده انتظارات عملکرد آتی است که در قیمت سهام یک شرکت وجود دارد. اگر مدیران آنها را شکست دهند، بازار نه تنها قیمت سهام را افزایش می دهد، بلکه به تردمیل نیز سرعت می بخشد. با بهبود عملکرد شرکت، تردمیل انتظارات با سرعت بیشتری تغییر می کند. هرچه این مدیران عملکرد بهتری داشته باشند، بازار از آنها انتظار بیشتری دارد. آنها باید سریعتر بدوند فقط برای ادامه دادن. این اثر توضیح می دهد که چرا مدیران فوق العاده ممکن است TRS کوتاه مدت معمولی را ارائه دهند. برعکس، مدیران شرکتهایی که انتظارات عملکردی پایینی دارند، ممکن است کسب TRS بالا را آسان بدانند. این مخمصه ضرب المثل قدیمی را در مورد تفاوت بین یک شرکت خوب و یک سرمایه گذاری خوب نشان می دهد: در کوتاه مدت، شرکت های خوب ممکن است سرمایه گذاری خوبی نباشند.

یکی از راههای غلبه بر محدودیتهای TRS، استفاده از معیارهای تکمیلی عملکرد بازار سهام است. یکی از آنها ارزش افزوده بازار (MVA) است: تفاوت بین ارزش بازار بدهی و حقوق صاحبان سهام شرکت و مقدار سرمایه سرمایه گذاری شده. یک معیار مرتبط، که به عنوان یک نسبت بیان می شود، نسبت ارزش بازار به سرمایه است – نسبت بدهی و حقوق صاحبان سهام شرکت به مقدار سرمایه سرمایه گذاری شده.

نسبتهای ارزش بازار به سرمایه و MVA با اندازهگیری جنبههای مختلف عملکرد یک شرکت، TRS را تکمیل میکنند. TRS آن را بر اساس انتظارات بازارهای مالی و تغییرات در آنها می سنجد. در مقابل، نسبتهای ارزش بازار به سرمایه و MVA، دیدگاه بازارهای مالی از عملکرد آینده یک شرکت را نسبت به سرمایه سرمایهگذاریشده در آن اندازهگیری میکنند، بنابراین آنها انتظارات را در مورد سطح مطلق عملکرد آن ارزیابی میکنند.

بیایید Home Depot و سایر خرده فروشان بزرگ را از نظر عملکرد بازار سهام بررسی کنیم. ارزش بازار بدهی و حقوق صاحبان سهام Home Depot (شامل اجارههای عملیاتی سرمایهگذاری شده) در پایان سال 2003، زمانی که 29 میلیارد دلار در سرمایه عملیاتی (سرمایه در گردش، ارزش سرمایهای اجارههای عملیاتی، و دارایی در ماشین آلات و تجهیزات سرمایهگذاری کرده بود) 88 میلیارد دلار بود. ). بنابراین MVA Home Depot 59 میلیارد دلار و نسبت ارزش بازار به سرمایه آن 3.1 بود.

MVA Home Depot دومین بالاترین صنعت بود، پس از Wal-Mart و بسیار جلوتر از بقیه. نسبت ارزش بازار به سرمایه Home Depot در میان خرده فروشان بزرگ در وسط بسته بود، زیرا انتظار نمی رود که شرکت به اندازه سایر فروشندگان پرفروش (مانند Best Buy) ارزش زیادی به ازای هر دلار سرمایه تولید کند. برای آن با اندازه

TRS چطور؟ در طول پنج سال منتهی به سال 2003، Home Depot با -2.3 درصد در سال- نزدیک به انتهای گروه بود. بنابراین، شرکت سود اقتصادی قوی، دومین MVA بالاتر و نسبت ارزش بازار به سرمایه قوی داشت، اما TRS بسیار پایینی نیز داشت. بدیهی است که عملکرد Home Depot در سالهای اخیر مطابق با آنچه بازار در شروع دوره اندازهگیری (1999) انتظار داشت، نبود.

با مهندسی معکوس قیمتهای فعلی و گذشته سهام Home Depot، میتوانیم دیدگاهی در مورد اینکه چرا TRS آن بسیار پایین بود، ایجاد کنیم. سرمایهگذاری با استفاده از مدل DCF ممکن است استنباط کند که در پایان سال 2003، بازار سهام انتظار داشت رشد درآمد Home Depot به تدریج کاهش یابد، به 5 درصد سالانه، از 12 درصد، در طول دهه آینده در حالی که حاشیههای فعلی و ROIC خود را حفظ کرده است. با توجه به قیمت سهام Home Depot در پایان سال 1998، یک سرمایه گذار باید باور می کرد که می تواند سالانه 26 درصد برای حداقل ده سال رشد کند. چنین انتظارات رشد بالایی شرکت را ملزم می کرد که تعداد فروشگاه های خود را در آن دوره سه برابر کند – بسیار فراتر از سطح اشباع تخمین زده شده برای بازارهایش. وسوسه انگیز است که نتیجه بگیریم که Home Depot

اندازهگیری عملکرد تاریخی یک شرکت دشوار است، هرچند ممکن است. اما درک عملکرد تاریخی آن کافی نیست. ارزیابی همچنین باید به سلامت شرکت – توانایی آن در حفظ و بهبود عملکرد خود در آینده – و عملکرد قیمت سهام آن بپردازد.

ممکن است همچنین دوست داشته باشید